Principal motivação para diversificação de provedores de serviços é a busca por melhores ofertas, segundo a pesquisa do PayPal “Terceira Onda de Inovação Fintech”

Oito em cada dez brasileiros têm conta em mais de uma instituição financeira, ou seja, controla suas finanças de força desagregada. É o que aponta a pesquisa “Terceira Onda de Inovação Fintech”, realizada pelo PayPal, líder mundial em pagamentos eletrônicos. O principal motivo para tanto é a busca pela melhor oferta, segundo 41% dos entrevistados no levantamento; a preferência por diversificação de provedores de serviços é importante para 31%; seguida pela qualidade no atendimento ao cliente (30%).

A pesquisa “Terceira Onda de Inovação Fintech” foi realizada pela equipe de Política Pública e Pesquisa do PayPal e envolveu um público de 4.000 pessoas em quatro mercados – EUA, China, Brasil e Alemanha. O levantamento buscou entender melhor como os consumidores estão acessando serviços financeiros; como a evolução das tecnologias pode melhorar o acesso financeiro e a saúde financeira; e as condições e requisitos para inovação responsável e equitativa no setor de fintech.

“Ao olharmos em retrospectiva a evolução do PayPal, como primeira fintech mundo, e dos serviços financeiros, podemos dizer que grandes mudanças ocorreram com a combinação de três fatores: crises socioeconômicas, mudanças no ambiente regulatório e novas tecnologias. Sendo assim, nosso estudo visa mapear quais seriam os próximos passos dessa evolução fintech”, explica Leonardo Sertã, Head de Desenvolvimento de Mercados do PayPal para a América Latina.

Participação de serviços financeiros agregados e desagregados entre entrevistados

Motivos para optar por serviços financeiros desagregados

| US | Brazil | China | Germany | |

| Look for the best deal | 32% | 41% | 28% | 29% |

| Better customer service for certain service lines | 27% | 30% | 37% | 25% |

| Different companies specialize in different product and service offerings | 39% | 25% | 29% | 23% |

| Prefer diversifying service providers | 27% | 31% | 43% | 15% |

| One of my financial products is with a different financial institution so I opened an account with them | 20% | 20% | 26% | 22% |

| Greater privacy enhancement by avoiding concentration of data with one entity | 17% | 15% | 36% | 16% |

| Don’t have the interest to look at other options | 15% | 13% | 12% | 22% |

| Don’t have the time to look at other options | 10% | 9% | 13% | 13% |

| Other | 3% | 1% | 0% | 2% |

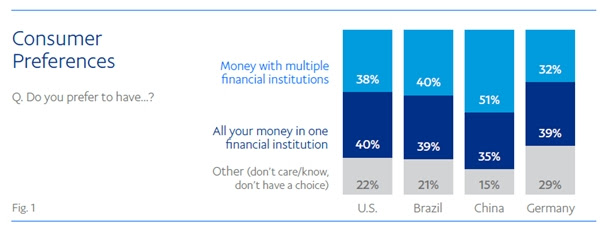

Os dados mostram que o grande volume de consumidores que detém serviços financeiros desagregados, ou seja, com vários provedores diferentes, destoa da preferência declarada. A Fig. 1 mostra uma porcentagem semelhante entre as pessoas que preferem ter todo o seu dinheiro em uma instituição financeira e as que preferem ter seu dinheiro distribuído em várias instituições nos EUA, Brasil e Alemanha. Paralelamente, no Brasil, 29% dos entrevistados indicaram ter problemas para manter o controle de todas as contas financeiras.

Já a análise geracional desse universo de consumidores revela que, nos Estados Unidos, no Brasil e na China, uma porcentagem menor da Geração Z* prefere ter seus serviços financeiros em diversas instituições, em comparação com as gerações Y* (Millennials) e X* (Fig. 3). Isso implica que, à medida que mais indivíduos da Geração Z entrarem em estágio de maturidade financeira, irão potencialmente empurrar a preferência geral do consumidor para serviços financeiros agrupados em uma única instituição. Mas claro que suas preferências podem evoluir conforme suas necessidades financeiras mudam.

*Geração Z: nascidos entre 1995 e 2010; Geração Y/Millenials: nascidos entre 1980 e 1995; Geração X: nascidos entre 1960 e 1980.

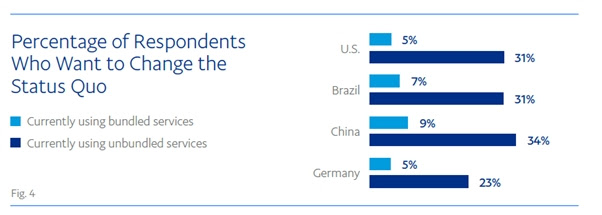

Os entrevistados que agruparam serviços financeiros têm muito pouco desejo de desagregar – menos de 10% em todos os mercados que pesquisamos –, enquanto que uma parcela significativa dos entrevistados – por exemplo, 31% no Brasil – que atualmente usam serviços financeiros desagregados preferem agrupar seus provedores de serviços financeiros (Fig. 4).

“No decorrer dos últimos 15 anos, os bancos deixaram de ser a única opção para pagamentos, empréstimos, crédito, finanças pessoais, gestão de investimentos, seguros, transferência de dinheiro e outros. A conveniência do balcão único deu lugar à novidade, à sofisticação e à especialização de vários aplicativos e canais”, avalia Sertã. “A diversificação dos provedores de serviços pode ser motivada pelo desejo de aumentar a privacidade e evitar a concentração de dados em uma entidade. Também influencia a proposta de valor de cada provedor, aí incluímos ofertas e conveniência, como poder resolver tudo por meio de um aplicativo. O consumidor está sendo atraído por quem oferece mais com melhor custo e menor esforço, e acompanhamos uma competição positiva por essa preferência. Podemos dizer que a diferença entre as preferências declaradas e o comportamento do consumidor cria um cenário complexo, então as empresas devem estas antenadas para oferecerem os serviços que satisfaçam um consumidor cada vez mais exigente”, conclui.

Quando os serviços financeiros entrarão no piloto automático?

Avanços em big data e inteligência artificial resultaram em automação em escala de diversas indústrias. A automação em serviços financeiros pode ser tão trivial quanto usar o débito automático em conta para pagar a fatura do cartão de crédito, como futurista, ao receber um aconselhamento financeiro de um robô (“robo-advising”). Na esteira da digitalização acelerada durante a pandemia COVID-19, podemos esperar muitos serviços financeiros sendo realizados por robôs, mas o quadro completo é mais complicado.

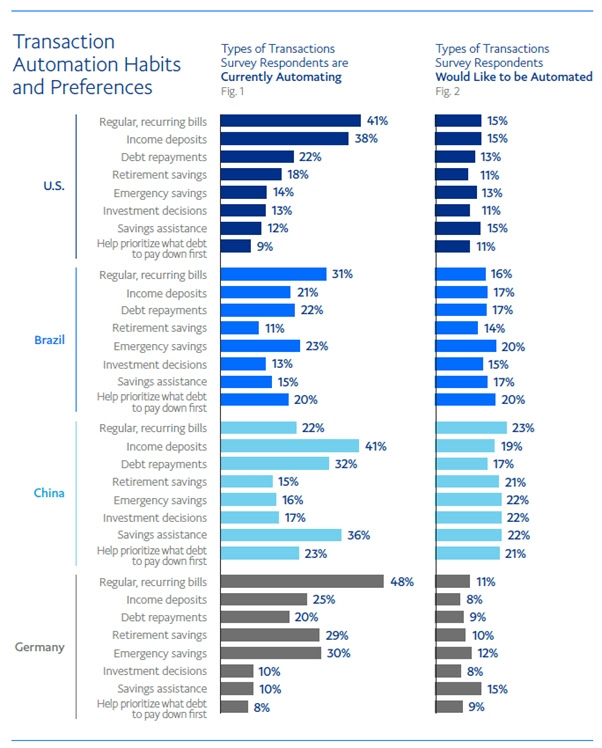

A pesquisa “Terceira Onda de Inovação Fintech” também investigou o tema, e todos os entrevistados nos EUA, Brasil, China e Alemanha indicaram baixos níveis de adesão à automação (Fig. 1). Por exemplo, na maioria dos mercados, apenas 1 em cada 5 consumidores está automatizando o pagamento de dívidas, com a maior taxa sendo registrada na China (30%) e o Brasil ficando com 22% dos entrevistados. Praticamente todos os serviços pesquisados que poderiam ser automatizados têm baixa adesão no Brasil, incluindo depósito automático de salário em conta (21%), aplicação financeira para aposentadoria (11%), aplicação financeira para emergências (23%), decisões de investimento (13%), entre outros. O serviço financeiro mais automatizado no Brasil é o pagamento de contas recorrentes, com 31% de penetração (índice na Alemanha é de 50%).

O patamar surpreendentemente baixo de adoção de serviços financeiros automatizados é ainda mais aparente quando os entrevistados foram questionados sobre seu nível de interesse em migrar para o automático (Fig. 2). Mais abertura foi registrada na China e no Brasil, onde quase 1 em cada 5 entrevistados expressou interesse em automatizar o pagamento de contas recorrentes e o aconselhamento no pagamento de dívidas.

Embora os consumidores não tenham entusiasmo em automatizar os serviços financeiros, muitos deles desfrutaram da conveniência da automação por meio de serviços financeiros incorporados em outras plataformas. Um exemplo simples é o sistema de pagamento do Uber, que dispensa cartão, senha e outras etapas. Onde a transação financeira está embutida, os consumidores não precisam mais perder tempo explorando ativamente e adquirindo produtos financeiros. Em vez disso, ofertas financeiras personalizadas estão disponíveis no ponto de venda por meio da plataforma de atendimento não financeiro, como é o caso do parcelamento de compras em um e-commerce, por exemplo.

A aparente contradição entre a hesitação em automatizar encontrada pela pesquisa e a adoção anedótica de finanças embutidas em outros serviços pode estar revelando o desafio central da automação: o poder de escolha como chave para um equilíbrio entre conveniência e controle.

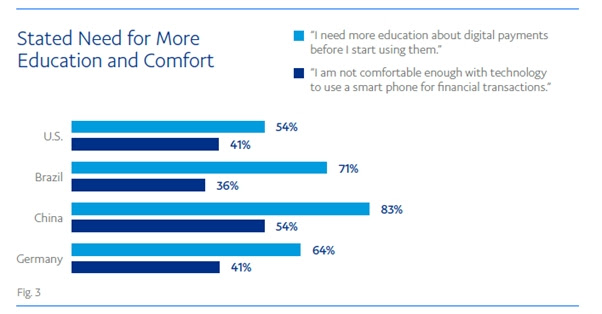

Então, o que pode dar aos consumidores uma sensação de controle? A resposta dos entrevistados a outra pergunta pode fornecer uma pista (Fig. 3). Surpreendentemente, 71% dos entrevistados no Brasil indicou que precisam de mais educação sobre pagamentos digitais. Além disso, 36% dos entrevistados relataram não se sentir confortáveis o suficiente com o smartphone para transações financeiras.

“A digitalização acelerou de maneiras sem precedentes durante a pandemia de COVID-19, mas a adoção adicional da automação pelo usuário só será alcançada se os consumidores se sentirem mais confortáveis com a tecnologia e tiverem maior nível de conhecimento percebido e compreensão sobre como esses serviços funcionam”, adiciona Sertã.